- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Инвестиции Инвестиции  Книги Книги  Страховий та інвестиційний менеджмент - Федоренко В. Г. Страховий та інвестиційний менеджмент - Федоренко В. Г. |

Страховий та інвестиційний менеджмент - Федоренко В. Г.

13.3. КЛАСИФІКАЦІЯ ТА ГРУПУВАННЯ, ЩО ЇХ ВИКОРИСТОВУЄ СТАТИСТИКА СТРАХОВОЇ ДІЯЛЬНОСТІ

У ході аналізу страхування застосовуються класифікація та групування за такими ознаками:

Аналіз показників статистики страхової справи

Одним з найважливіших показників статистики страхової справи є страхові тарифи, або ставки страхових платежів. Вони розраховуються таким чином, щоб забезпечити виплату страхувальником відшкодування, відшкодувати витрати страхувача та забезпечити прибутковість діяльності.

Страхові тарифи, або брутто-ставка (Сб), складаються з двох частин.

Перша — нетто-ставка (Сн), тобто та частина страхового тарифу, яка забезпечує виплату страхового відшкодування.

Друга — навантаження (Н), або частина страхового тарифу, яка забезпечує відшкодування витрат страхувальника і прибуток від його діяльності.

Нетто-ставка — це по суті планова збитковість страхової суми. Показник збитковості залежить від частки об'єктів, які постражда- п

ли, тобто вірогідності страхового випадку (—), середнього розміру

страхового відшкодування (S) і середньої суми застрахованих об'єктів (5).

Звідси показник збитковості розраховується за формулою:

Планова нетто-ставка розраховується за формулою

де д — середня фактична збитковість страхової суми; І — коефіцієнт кратності відхилення, який залежить від заданої ймовірності р:

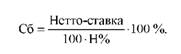

о — середнє квадратичне відхилення. Брутто-ставки розраховуються за формулою

де Н — частка навантаження в обсязі брутто-ставки, яка розраховується на основі даних про витрати страхової організації на її прибуток.

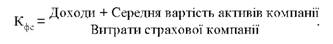

Коефіцієнт фінансової стабільності (Кфс) страхової компанії розраховується за формулою

Для аналізу динаміки показників (коефіцієнтів) оцінки фінансового стану, зокрема рентабельності страхових платежів (К), використовується система індексів середніх величин. Коефіцієнт рентабельності страхових платежів (К) розраховується як відношення прибутку (П) до страхових платежів (СП).

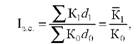

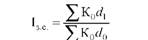

Індекс змінного складу розраховується за формулою

де К — коефіцієнт рентабельності; й — частка страхових платежів окремих груп страхувальників у загальному їх обсязі.

Індекс показує, як змінилася середня рентабельність страхових платежів в цілому по страховій компанії.

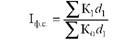

Індекс фіксованого складу, який розраховується за формулою

показує, як змінилася середня рентабельність по компанії в цілому за рахунок динаміки рентабельності страхових платежів по групах страхувальників.

Індекс структурних зрушень розраховується за формулою

і показує, як змінилася середня рентабельність по компанії в цілому лише за рахунок зміни розподілу страхових платежів по групах страхувальників.

Фінансовий стан, стабільність страхової компанії оцінюється за допомогою показників (коефіцієнтів):

ТИПОВІ ЗАДАЧІ

Задача 1

За наведеними нижче даними визначити плановий розмір нетто-ставки та брутто-ставки. Рішення:

Для визначення планового розміру нетто-ставки використовується динамічний ряд показників збитковості.

Таблиця 13.1

| Квартали | Страхова сума, тис. грн. | Страхове відшкодування, тис. грн. | Коефіцієнт збитковості на 100 грн страхової суми д |

|

|

І | 63,0 | 1,0 | 1,59 | -0,3 | 0,0900 |

II | 125,0 | 1,9 | 1,52 | -0,37 | 0,1369 |

III | 148,0 | 2,5 | 1,69 | -0,20 | 0,0400 |

IV | 162,0 | 3,0 | 1,85 | -0,04 | 0,0016 |

V | 141,0 | 2,6 | 1,85 | -0,04 | 0,0016 |

VI | 181,0 | 3,8 | 2,19 | 0,21 | 0,0441 |

VII | 155,0 | 3,4 | 2,19 | 0,30 | 0,0900 |

VIII | 124,0 | 2,9 | 2,33 | 0,44 | 0,1936 |

Разом | 1099,0 | 21,1 | 15,12 |

| 0,5978 |

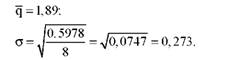

З імовірністю Р = 0,954 можна очікувати, що рівень збитковості буде в межах д = - - І о і буде дорівнювати:

1,89 + 2 • 0,273 = 2,436.

Нетто-ставка дорівнює коефіцієнту збитковості, помноженому на ризикову надбавку, яка в умовах стабільного страхування дорівнює 5 %, а при нестабільних умовах — 10 % і вище.

Нетто-ставка: 2,436 • 1,10 - 2,68.

Якщо в нашому випадку частку навантаження прийнято у розмірі 25 %, то брутто-ставку обчислено у розмірі

Таким чином, брутто-ставка становить 3,5/ % від страхової суми, з яких 0,89 % припадає на потреби страхувальника.

Задача 2

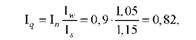

Частка об'єктів, які постраждали внаслідок страхових випадків у звітному періоді порівняно з базовим, знизилася на 10 %, а середній розмір страхового відшкодування зріс на 5 %, середня страхова сума застрахованих об'єктів зросла на 15%. Визначити, на скільки відсотків змінився показник збитковості страхової суми. Розв язання. Обчислюємо

де !д — індекс збитковості страхової суми; І№ — індекс виплат страхового відшкодування; !5 — страхова сума всіх застрахованих об'єктів.

Показник збитковості страхової суми зменшився на 18 % у звітному періоді порівняно з базовим.

Контрольні питання

1. Характеристика страхування, як система економічних відносин.

2. Основні завдання статистики страхування.

3. Економічна сутність системи показників страхування.

4. Характеристика системи показників фінансового стану страхової компанії.

5. Характеристика системи показників інвестування коштів страхової компанії.

Created/Updated: 25.05.2018

|

|