- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Инвестиции Инвестиции  Книги Книги  Страховий та інвестиційний менеджмент - Федоренко В. Г. Страховий та інвестиційний менеджмент - Федоренко В. Г. |

Страховий та інвестиційний менеджмент - Федоренко В. Г.

6.2. ФУНКЦІЇ УПРАВЛІННЯ ІНВЕСТИЦІЙНОЮ ДІЯЛЬНІСТЮ

Управління інвестиційною діяльністю підприємства має кілька типових функцій, які визначаються метою реалізації обраної стратегії. На рис. 6.2 показано приблизну послідовність функцій управління інвестиційною діяльністю.

Інвестиційна стратегія завжди пов'язана з поточним станом підприємства, його діючою технічною, технологічною та фінансовою базою, здійснюваною фінансово-господарською діяльністю. Стратегія дає відповіді на основні питання, що завжди стоять перед дирекцією підприємства:

1. Продовжувати чи коригувати здійснювану діяльність?

2. Якщо коригувати, то в яких напрямках?

3. В яких обсягах продовжувати чи коригувати діяльність?

4. Які це дасть результати через рік, два, три?

5. Які кошти для такого розвитку потрібні та де їх джерела?

Навіть якщо приймається рішення нічого не змінювати на підприємстві, то це теж є стратегія, яка має бути обґрунтована, досліджена та сформована.

Розробка стратегії є спеціальним дослідженням із типовими процедурами, приблизний перелік яких наведений на рис. 6.3.

Рис. 6.2. Функції управління інвестиційною діяльністю

Інвестиційною стратегією вважатимемо систему вибраних довгострокових цілей і засобів їх досягнення, що реалізуються в інвестиційній діяльності підприємства.

Доцільність інвестиційної стратегії зумовлюють такі критерії:

• узгодженість з фінансовими ресурсами, які можуть бути спрямовані на інвестиції;

• ефективність, тобто узгодженість результатів і реальних витрат на їх досягнення;

• визначеність за термінами досягнення встановленої мети;

• оптимальність поєднання очікуваного досягнення потрібної прибутковості та можливих ризиків і невизначеності майбутнього періоду;

• узгодженість запланованих інвестицій із загальноекономічними умовами зовнішнього для підприємства середовища.

Визначаючи інвестиційну привабливість окремої сфери діяльності, потрібно враховувати комплекс факторів, що становлять зовнішні умови інвестиційного проекту:

Рис. 6.3. Формування інвестиційної стратегії

• важливість галузі — значення продукції, її особливості; частка експорту; залежність від імпорту; рівень забезпеченості внутрішніх потреб країни; частка галузі або конкретної продукції у ВВП; основні споживачі продукції;

• характеристика споживання продукції галузі, рівень конкуренції чи монопольності, особливості ринку збуту, фактичні та потенційно можливі обсяги ринку, сталість галузі щодо загального економічного спаду у країні;

• рівень державного втручання в розвиток галузі — низький, середній чи великий, включаючи державні капітальні вкладення, податкові пільги, можливість прискореної амортизації;

• соціальна значущість сфери діяльності — кількість робочих місць, регіональне розміщення виробництв, середня заробітна плата, діяльність профспілок, екологічна небезпечність виробництва та продукції, статистика страйків і збитків від них;

• фінансові умови роботи галузі — рівень загальної прибутковості, середня рентабельність, віддача на вкладений капітал, оборотність активів, їх середня ліквідність.

Інвестиційна привабливість або взагалі "економічний паспорт" окремого підприємства може мати такий вигляд.

1. Загальна характеристика виробництва: характер технології; наявність сучасного устаткування, зокрема іноземного; екологічна шкідливість виробництва; складське господарство; наявність власного транспорту; географічне розміщення; наближеність до транспортних комунікацій.

2. Характеристика технічної бази підприємства: технології; вартість основних фондів; коефіцієнт зношення.

3. Номенклатура продукції, що випускається: обсяг виробництва; експорт; імпорт сировини та матеріалів; зв'язки з іншими підприємствами; постачальники та споживачі; оцінювання стабільності збуту (попиту).

4. Виробнича потужність, можливість нарощування виробництва.

5. Місце підприємства в галузі, на ринку; рівень його монопольності.

6. Характеристика дирекції; схеми управління; чисельність персоналу, його структура; заробітна плата.

7. Статутний фонд; власники підприємства; номінальна і ринкова ціна акції, розподіл пакета акцій.

8. Структура витрат на виробництво, зокрема за основними видами продукції, їх рентабельність.

9. Обсяг прибутку та його використання за звітний період.

10. Фінанси підприємства (рис. 6.4):

- склад дебіторської та кредиторської заборгованості; її аналіз за часом виникнення та характеристикою боржників;

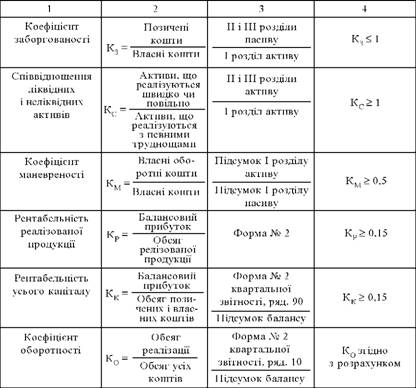

- показники фінансової стабільності та ліквідності (табл. 6.1);

- аналіз платоспроможності (табл. 6.1);

- оцінювання прибутковості.

11. Загальний висновок.

Рис. 6.4. Структура фінансового аналізу підприємства

Показники фінансового оцінювання підприємства

Таблиця 6.1

Закінчення табл. 6.1

Created/Updated: 25.05.2018

|

|